「レバレッジをかけた取引をしたいけれど、リスクはあるの?」

「FXでレバレッジ取引をすると、リスクは高まる?」

レバレッジとは、担保となる証拠金額を超えた規模の大きい取引ができる仕組みです。レバレッジを活用すると少ない資金でも効率よく投資ができるようになりますが、リスクが伴わないのか不安ですよね。

FXでレバレッジを効かせた取引をすると、下記のような4つのリスクが生まれます。

①ロスカットの可能性が高まる

②レバレッジ倍率に比例して損失拡大が早くなる

③追証の可能性が高まる

④大きな利益を目指し無理をしやすくなる

これらのリスクは、レバレッジの仕組みやリスク回避のコツを把握すれば怖くありません。つまり、FXでレバレッジ取引をするときにはリスクを正しく把握し、適切な対処をすることが大切です。

そこでこの記事では、FXでレバレッジ取引をするときの4つのリスクとリスクを回避する方法を解説していきます。

◎FXでレバレッジ取引をするときの4つのリスク

◎バレッジ倍率が高いからといってリスクが増大するわけではない

◎FXでレバレッジ取引をするときにリスクを回避する方法

◎レバレッジ取引をするなら海外FXがおすすめな理由

この記事を最後まで読めばFXのレバレッジ取引のリスクが把握でき、適切な回避方法を取り入れられるはずです。レバレッジのメリットを最大限に活用するためにも、ぜひ参考にしてみてください。

目次

1.FXでレバレッジ取引をするときの4つのリスク

FXでレバレッジを効かせた取引をするときに、気になるのがリスクです。冒頭でも述べたように、主なリスクとしては下記の4つが挙げられます。

①ロスカットの可能性が高まる

②レバレッジ倍率に比例して損失拡大が早くなる

③追証の可能性が高まる

④大きな利益を目指し無理をしやすくなる

レバレッジ取引のリスクを正しく把握していないと、レバレッジのメリットを充分に活かせません。どのようなリスクがあるのか、チェックしてみましょう。

1-1.ロスカットの可能性が高まる

1つ目は、ロスカット(強制ロスカット)の可能性が高まることです。ロスカットとはFX取引での損失が膨らむのを防止するために、FX業者が強制的に決済をする仕組みを指します。

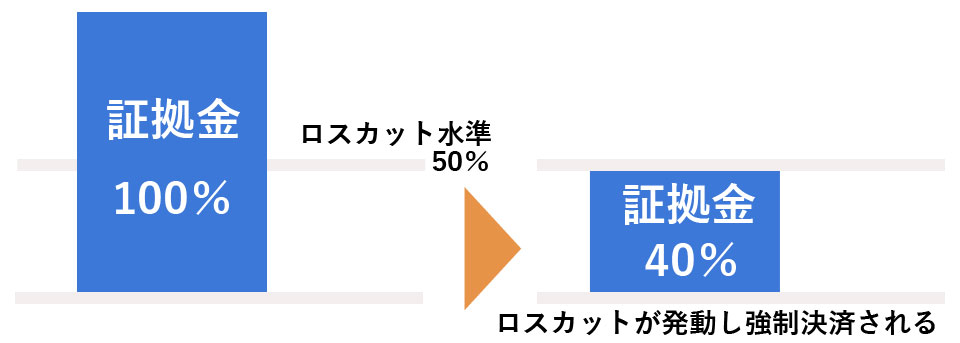

FX業者によってロスカット水準が設けられており、証拠金維持率(必要証拠金に対する純資産の割合)がロスカット水準を下回ることでロスカットが発動します。

例えば、ロスカット水準が50%の場合は、証拠金維持率が50%を切ることでロスカットが発動されます。ロスカットをされても証拠金が50%残るため、大きな損失を避けられたと考えるのがロスカットの存在意義です。

しかし、視点を変えればロスカットが発動されることで、トレーダーの意思とは関係なく損失が確定してしまいます。一時的な価格変動により下落した場合は、もう少し待てば上昇し損失を出すことはなかったかもしれません。

ロスカットには将来的な価格変動の可能性やトレーダーの考えが反映されないため、想定外の損失を出してしまう可能性も含んでいるのです。

だからこそできるだけロスカットの発動は避けたいところですが、レバレッジが高くなると小さな価格変動の影響を受けるようになりロスカット水準に達しやすくなります。

ロスカット水準を20%とした場合、ロスカット水準に到達するまでの損失は下記のようになります。

| ロスカット水準を20%としたときのロスカットまでの損失(損失許容割合 ÷ レバレッジで算出) | ||

|---|---|---|

| レバレッジ倍率 | ロスカット水準に到達するまでの損失 | 1ドル=100円のロスカット水準 |

| レバレッジ25倍 | -3.2% | 1ドル=96.8円になるとロスカット |

| レバレッジ50倍 | -1.6% | 1ドル=98.4円になるとロスカット |

| レバレッジ100倍 | -0.8% | 1ドル=99.2円になるとロスカット |

| レバレッジ1000倍 | -0.05% | 1ドル=99.92円になるとロスカット |

| レバレッジ3000倍 | -0.026% | 1ドル=99.97円になるとロスカット |

レバレッジ20倍の場合は、1ドル100円から96.8円になるとロスカット水準に到達します。一方で、レバレッジが1000倍になると1ドル100円から99.92円になるだけで、ロスカットが実行されてしまいます。

このように、レバレッジが高くなればなるほどわずかな相場変動によりロスカットが発動しやすくなるのは、レバレッジ取引をするうえでのリスクだと言えるでしょう。

1-2.レバレッジ倍率に比例して損失拡大が早くなる

2つ目は、ハイレバレッジになればなるほど短時間で損失が拡大してしまうところです。レバレッジは限られた資金を効果的に使い、短期間で投資効果を上げられるところがメリットです。

しかし、裏を返せば利益が拡大するスピードは損失が拡大するスピードでもあります。例えば、レバレッジ25倍で125,000円の損失が出るときにはレバレッジ100倍ならその4倍の500,000円、レバレッジ500倍なら20倍の2,500,000円まで損失が拡大します。

| レバレッジが高くなればなるほど急激に損失が拡大する | |

|---|---|

| レバレッジ倍率 | 損失の拡大額 |

| レバレッジ25倍 | 125,000円 |

| レバレッジ100倍 | 500,000円 |

| レバレッジ500倍 | 2,500,000円 |

同じ条件でFX取引をしていても、レバレッジ500倍はレバレッジ25倍の20倍のスピードで損失が拡大していくのです。

その結果、あっという間に想定外の損失を被ることがあります。レバレッジをかけるときには資金効率がよく短期間で利益を得られることに目が留まりがちですが、損失も同じスピードで拡大することを把握しておきましょう。

1-3.追証の可能性が高まる

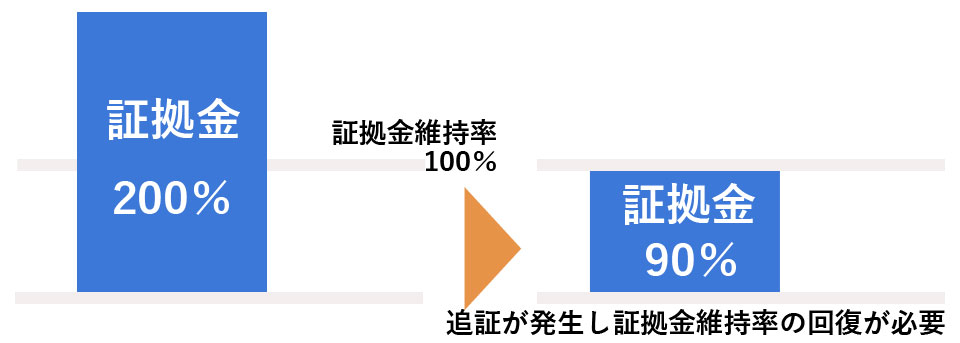

3つ目は、追加証拠金が発生する可能性があることです。追加証拠金とは、取引による損失で証拠金が減った場合に追加で証拠金を入金しなければならない仕組みを指します。

FX取引をするために最低限必要な証拠金額を、必要証拠金と言います。必要証拠金はFX業者が設定している証拠金維持率を下回ると、不足分を入金しなければなりません。

例えば、レバレッジ25倍で50万円のFX取引をする場合には、2万円の必要証拠金を用意しなければなりません。

50万円(取引額) ÷ 25倍(レバレッジ倍率) = 20,000円

FX口座に2万円を入金すると証拠金維持率は100%となります。国内FXでは証拠金維持率を100%に設定することが多いため、追証を避けるために証拠金維持率を200%~300%にするのが一般的です。(短期トレードの場合)相場変動により証拠金維持率が100%を下回ると追証が発生します。

「1-2.レバレッジ倍率に比例して損失が拡大しやすくなる」でも解説しましたが、レバレッジが高くなればなるほど損失は拡大しやすいです。そのため、証拠金維持率を下回りやすくなり追証が発生しやすくなるのです。

追証が発生すると、一般的には翌営業日までに証拠金維持率を回復させなければなりません。回復できない場合には、現在のポジションで強制決済される可能性があります。

利益を出せていれば追証は発生しませんが、レバレッジ取引で損失が拡大すると追証の頻度や金額が膨らみます。その結果、FXに投資する資金額が増えてしまう可能性があるところもリスクの一つです。

【ロスカット後に証拠金維持率を下回る場合も追証が発生する】

「1-1.ロスカットの可能性が高まる」で解説したように、FX業者が定めている証拠金維持率を下回るとロスカットが実行されます。(ロスカットが発動する証拠金維持率と追証が必要となる証拠金維持率が異なることが多いです)

ロスカットが実行されたことで、FX業者が定めている証拠金維持率を下回る場合にも追証が必要です。例えば、証拠金維持率50%でロスカットが実行された場合、追証が必要となる証拠金維持率が100%だと50%分の証拠金を入金しなければなりません。

ロスカット時にも追証が発生する可能性があることは、把握しておきましょう。

1-4.大きな利益を目指し無理をしやすくなる

4つ目はレバレッジをかけた取引ができるという気持ちが先走り、大きな利益を目指して無理をしやすくなるところです。

レバレッジを効かせると、資金を効率的に運用し高い利益を目指せます。一般的にはレバレッジが高ければ高いほど、効率よく稼ぐことができます。

レバレッジ25倍とレバレッジ500倍を比較してみると、同額の証拠金を用意したときに得られる利益に差が出ることが一目瞭然です。

【条件】

証拠金:10万円

1ドル=100円

各レバレッジの最大取引量となるドルを購入

1ドルあたり1円の利益が出た

| レバレッジ倍率 | 最大取引量 | 1ドルあたり1円の利益が出た場合 |

|---|---|---|

| レバレッジ25倍 | 10万円 × 25倍 =250万 25,000ドルの取引が可能 |

25,000円の利益 |

| レバレッジ500倍 | 10万円 × 500倍 =5,000万 500,000ドルの取引が可能 |

500,000円の利益 |

証拠金が10万円の場合、レバレッジ25倍の最大取引量は25,000ドルです。1円の相場上昇が起こった場合には、25,000円の利益が生まれます。

一方で、同じく証拠金10万円でレバレッジを500倍にすると、最大取引量は500,000ドルに増えます。1円の相場上昇が起こった場合には、500,000円の利益が生まれます。レバレッジ25倍と500倍ではたった1円の相場上昇で生まれる利益に20倍もの差が出ます。これが、レバレッジ取引で利益が拡大する仕組みなのです。

この仕組みを把握していると、同じ証拠金を出すならハイレバレッジで利益を拡大したいという誘惑が脳裏をよぎります。

無理をしてもFX取引が成功すれば利益が拡大しますが、損失が起きると無理をした分痛手となります。レバレッジをかけた取引をする場合には、取引規模とリスクを冷静に判断して対応できる範囲内で取引をすることが大切です。

2.レバレッジ倍率が高いからといってリスクが増大するわけではない

ここまで読むと「レバレッジを利かせたFX取引はリスクが高い」と感じるかもしれません。結論から言うと、レバレッジ倍率が高いからと言ってリスクが増大するわけではありません。

FX取引でのリスクは、レバレッジ倍率ではなく取引量に比例します。つまり、ハイレバレッジであっても適切な取引量を維持できれば急激にリスクが増大することはないのです。

例えば、証拠金を5万円用意しレバレッジ25倍をかけると、最大取引量は125万円となります。1ドル=100円の場合は、12,500ドルを購入できます。

同じ条件でレバレッジを100倍にすると最大取引量は500万円となり、1ドル=100円では50,000ドルを購入できます。この時点でレバレッジ25倍と100倍では保持しているポジション量に差があるため、相場が変動したときの損失に差が出ることが分かります。

【条件】

証拠金:5万円

1ドル=100円

各レバレッジの最大取引量となるドルを購入

1ドルあたり1円の損失が出た

| レバレッジ倍率 | 最大取引量 | 1ドルあたり1円の損失が出た場合 |

|---|---|---|

| レバレッジ25倍 | 5万円 × 25倍 =125万 12,500ドルの取引が可能 |

12,500円の損失 |

| レバレッジ100倍 | 5万円 × 100倍 =500万 50,000ドルの取引が可能 |

50,000円の損失 |

レバレッジを100倍にしても最大まで取引量を増やさず証拠金を1万円に抑えれば、損失時のリスクを縮小できます。

下記のように、証拠金5万円のレバレッジ25倍の取引と証拠金1万円でのレバレッジ100倍の取引では、1ドル=1円の損失が出た場合の損失額に大差がありません。

【条件】

1ドル=100円

各レバレッジの最大取引量となるドルを購入

1ドルあたり1円の損失が出た

| レバレッジ倍率 | 最大取引量 | 1ドルあたり1円の損失が出た場合 |

|---|---|---|

| レバレッジ25倍 | 証拠金:5万円 5万円 × 25倍 =120万 12,500ドルの取引が可能 |

12,500円の損失 |

| レバレッジ100倍 | 証拠金:1万円 1万円 × 100倍 =100万 10,000ドルの取引が可能 |

10,000円の損失 |

この結果から見てもハイレバレッジ=ハイリスクではなく、ハイレバレッジにするときに取引量を最大限に上げることでリスクが高まっていることが明確です。

レバレッジを利かせることがリスクを増大させる直接的な原因ではなく、取引量を見誤ることでリスクを増大させてしまうことを理解しておきましょう。

3.FXでレバレッジ取引をするときにリスクを回避する方法

レバレッジ取引にはリスクがありますが、リスクを理解し回避をする方法を知っておけば過度に恐れる必要はありません。

ここでは、レバレッジ取引のリスクを回避する方法として

・初心者の間はレバレッジを高く設定し過ぎない

・無理のない取引量を維持する

・証拠金維持率に注意をする

・損切りルールを徹底する

という4つのポイントをご紹介します。これを実践できるようになればレバレッジのメリットを最大限に活かせるようになるので、ぜひ参考にしてみてください。

3-1.初心者の間はレバレッジを高くし過ぎない

レバレッジ取引に慣れていないうちからハイレバレッジに挑戦するとコントロールが難しく、気づいたら損失が膨らんでしまうことがあります。

「2.ハイレバレッジだからといってリスクが増大するわけではない」で述べたように、レバレッジ倍率がハイリスクに直結するわけではありません。

しかし、初心者のうちはレバレッジを扱う経験が乏しいため

・レバレッジと取引量のバランスを見極める

・価格変動時に冷静な判断をする

という2つが難しく、レバレッジを利かせた取引のコントロールができない可能性があります。とくにリスクや資金力を考慮し取引量を見極めるのは、経験と知識が必要です。初心者のうちはレバレッジ倍率5倍程度からスタートして、少しずつ慣れていくようにしましょう。

3-2.無理のない取引量を維持する

「2.ハイレバレッジだからといってリスクが増大するわけではない」でも解説したように、FX取引でのリスクは、レバレッジ倍率ではなく取引量に比例します。ハイレバレッジであっても、無理のない取引量を維持できればリスクを抑えた取引が可能です。

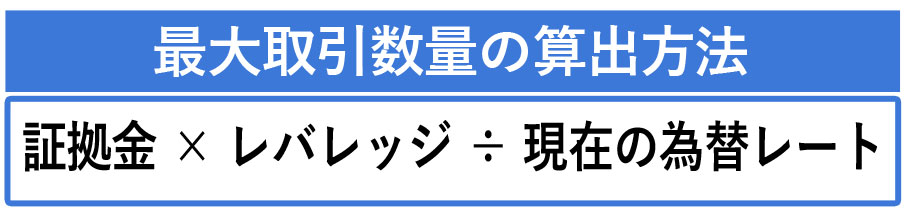

証拠金とレバレッジが決まっている場合の最大取引量は、証拠金 × レバレッジ ÷ 現在の為替レートで算出できます。

例えば、1ドル100円のときに証拠金が5万円でレバレッジ倍率が50倍の場合は、50,000 × 50 ÷ 100=25,000で25,000通貨が最大取引量となります。

25,000通貨はあくまでも最大取引量なので、最大取引量を把握したうえで無理のない範囲を決めることが大切です。25,000通貨のポジションを立てると1ドル=1円のときに1円の下落が起きると、25,000円の損失となります。しかし、10,000通貨のポジションで抑えれば、10,000円の損失となりリスクが縮小します。

このように、レバレッジを利かせるときには常に最大取引量を持とうとするのではなく、リスクを考慮しながら取引規模を調整することが大切です。

3-3.証拠金維持率に注意をする

「1.FXでレバレッジ取引をするときの4つのリスク」で解説したように、レバレッジが高くなればなるほどちょっとした相場変動により証拠金維持率が大きく上下しやすいです。

証拠金維持率がFX業者が定めている基準を下回ると

・ロスカットが実行される

・追証が発生する

というリスクがあります。そのため、レバレッジを利かせた取引をする場合は常に証拠金維持率を意識することが欠かせません。

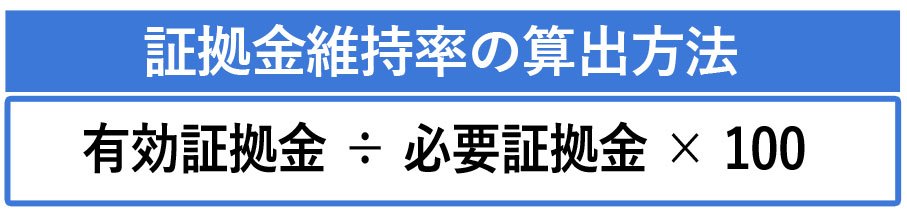

現在の証拠金維持率は、有効証拠金 ÷ 必要証拠金 × 100で算出できます。

有効証拠金:FX口座の残高に未決済のポジションの損益を加算した額(ボーナスや含み益、含み損)

必要証拠金:現在のポジションを立てるために最低限必要となる証拠金

例えば、有効証拠金が20万円で必要証拠金が10万円の場合は、20万円 ÷ 10万円 × 100 =200で、現在の証拠金維持率は200%となります。

証拠金維持率の目安は

・短期のトレード:証拠金維持率300%

・長期のトレード:1000%以上

とされているため、必要証拠金よりも余裕のある金額を入金しておくようにしましょう。

先ほども述べたようにレバレッジを利かせると、小さな価格変動でも証拠金維持率が大きく変動する可能性があります。充分な証拠金維持率が保てるようなFX取引をすることが重要です。

3-4.損切りルールを徹底する

損切りとは、含み損を抱えているポジションを決済して損失を確定することです。人には損失回避バイアスが備わっているため、利益を得る喜びよりも損失の悲しみや喪失感を大きく評価する傾向があります。

そのため、現時点では損失を抱えていても今後は回復するかもしれないと考え損切りを回避しがちです。しかし、実際には損失を確定するタイミングを逃すことで損失が拡大し後悔することも少なくありません。

「このタイミングが来たら必ず損切りをする」という自分なりのルールを決めて実行し、損失を最小限に抑える判断をすることがとても重要です。

参考までに、一般的な損切りラインの目安は下記のとおりです。

| 手法 | 損切りのタイミング |

|---|---|

| スキャルピング (数秒~数分の短時間で完結させる手法) |

注文時の価格から5pips程度下落した時点 |

| デイトレード (1日で取引を完結させる手法) |

注文時の価格から50pips程度下落した時点 |

| スイングトレード (2、3日~数週間で完結させる手法) |

注文時の価格から100〜500pips程度下落した時点 |

レバレッジの効いた取引では短期間で損失が拡大することも考えられるため、冷静に損切りをすることを忘れないようにしましょう。

4.レバレッジ取引をするなら海外FXがおすすめな理由

レバレッジをかけた取引は国内FXでも海外FXでもできますが、レバレッジのメリットを最大限に活かすなら海外FXがおすすめです。

海外FXには

・国内FXよりもハイレバレッジで取引ができる

・ゼロカットシステムが導入されている

というメリットがあるからです。この2つは国内FXにはないメリットなので、レバレッジをかけた取引をするときにどのように有利となるのかチェックしてみてください。

4-1.ハイレバレッジの取引ができる

国内FXのレバレッジ倍率は、国内法によって最大25倍に制限されています。(法人口座を除く)そのため、高いレバレッジ倍率で取引をしたくても、25倍が限界です。

海外FXの場合はレバレッジに制限がなく、100倍~最大3000倍と国内FXとは比較にならないハイレバレッジでの取引ができます。

| 国内FX | 海外FX |

|---|---|

| レバレッジ制限あり 最大25倍 |

レバレッジ制限なし 100倍~3000倍 |

ハイレバレッジでの取引が叶うと、資金力をカバーしながら利益の拡大を目指せるところが大きな魅力です。例えば、1万通貨で取引をしたい場合に3000倍のレバレッジをかけると、わずか333円の必要証拠金で取引ができます。

| レバレッジ倍率 | 1万通貨あたりの必要証拠金(1ドル=100円) |

|---|---|

| 1倍 | 100万円 |

| 10倍 | 10万円 |

| 25倍 | 4万円 |

| 50倍 | 2万円 |

| 500倍 | 2,000円 |

| 1,000倍 | 1,000円 |

| 3,000倍 | 333円 |

ハイレバレッジになればなるほど少ない証拠金で大きな利益を狙う取引ができるようになるため、海外FXではレバレッジの強みを活かした戦略が立てられます。

4-2.ゼロカットシステムが導入されている

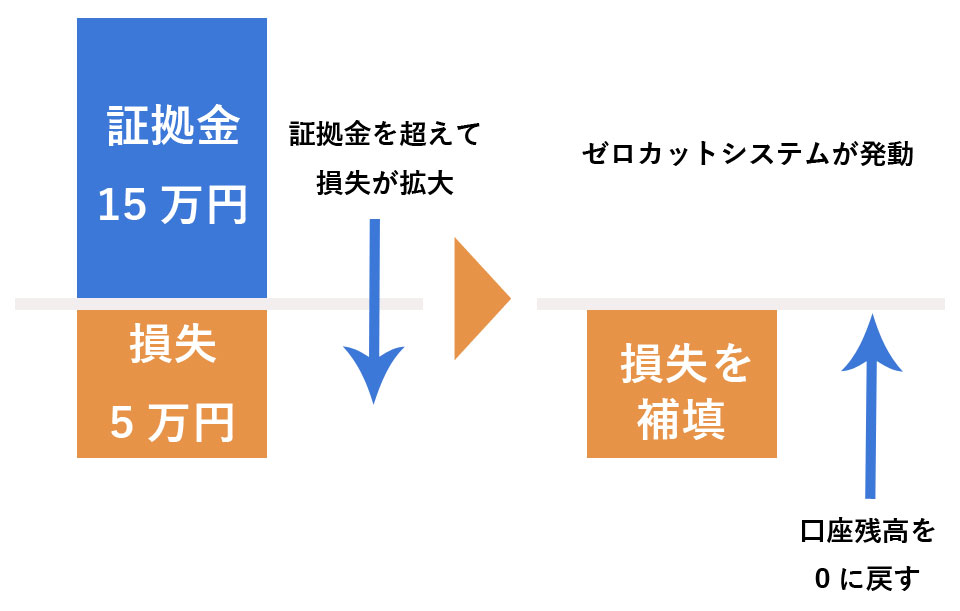

ゼロカットシステムとはロスカットが間に合わず証拠金以上の損失が出た場合に、海外FX業者が損失を負担してくれる精度です。簡単に言うと、証拠金以上の損失が生まれない制度だと言えます。

証拠金以上の損失が出た場合、利用できるボーナスがある場合にはまずボーナスで補填をします。ボーナスを使っても損失をカバーできない場合は海外FX業者が損失を負担し、マイナス口座をゼロに戻します。

例えば、証拠金15万円でレバレッジをかけた取引をしていたところ、20万円の損失が発生したとします。証拠金額を超えた5万円の損失は海外FX業者が負担し、口座残高をゼロに戻してくれます。

レバレッジを効かせた取引をすると予期せぬ相場変動で、短時間で損失が拡大する可能性があります。そのようなときにゼロカットシステムがあれば証拠金以上の損失を背負うことがないため、リスクを限定できるのです。

ゼロカットシステムは、海外FX業者のみで採用されている制度です。国内FX業者は金融商品取引法によってゼロカットシステムの採用が禁止されているためです。損失の拡大をカバーしながらレバレッジ取引ができるのは、海外FXならではのメリットだと言えるでしょう。

海外FXのゼロカットシステムについてより詳しく知りたい場合は、下記の記事も参考にしてみてください。

追証なしを実現する海外FXのゼロカットシステムをわかりやすく解説

5.まとめ

いかがでしたか?FXでレバレッジ取引をするときのリスクを把握でき、リスクを回避する方法も身についたかと思います。

最後にこの記事の内容をまとめてみると

◎FXでレバレッジ取引をするときのリスクは次の4つ

1)ロスカットの可能性が高まる

2)レバレッジ倍率に比例して損失拡大が早くなる

3)追証が発生する可能性が高まる

4)大きな利益を目指し無理をしやすくなる

◎レバレッジ倍率が高いからと言ってリスクが増大するわけではない

◎FX取引でのリスクは、レバレッジ倍率ではなく取引量に比例する

◎FXでレバレッジ取引のリスクを回避する方法は次の4つ

1)初心者の間はレバレッジを高く設定し過ぎず、レバレッジ5倍程度から始める

2)取引量とレバレッジリスクは比例するので、無理のない取引量を維持する

3)ロスカットや追証が発生しないように、証拠金維持率に注意をする

4)自分なりの損切りルールを決めて徹底する

◎FXのレバレッジ取引なら海外FXがおすすめな理由は次の2つ

1)国内FXよりもハイレバレッジでの取引ができる

2)ゼロカットシステムがあるので必要証拠金以上の損失が発生しない

この記事をもとにFXのレバレッジのリスクを正しく把握し、レバレッジのメリットを最大限活かした取引ができるようになることを願っています。