「海外FXってリスクが高そうだけど、取引をする上で注意するポイントはないのかな」

「もしリスクがあるなら、注意点はあらかじめ全て知っておきたい」

このような不安があって、海外FXの注意点について知りたいと考えではないでしょうか?

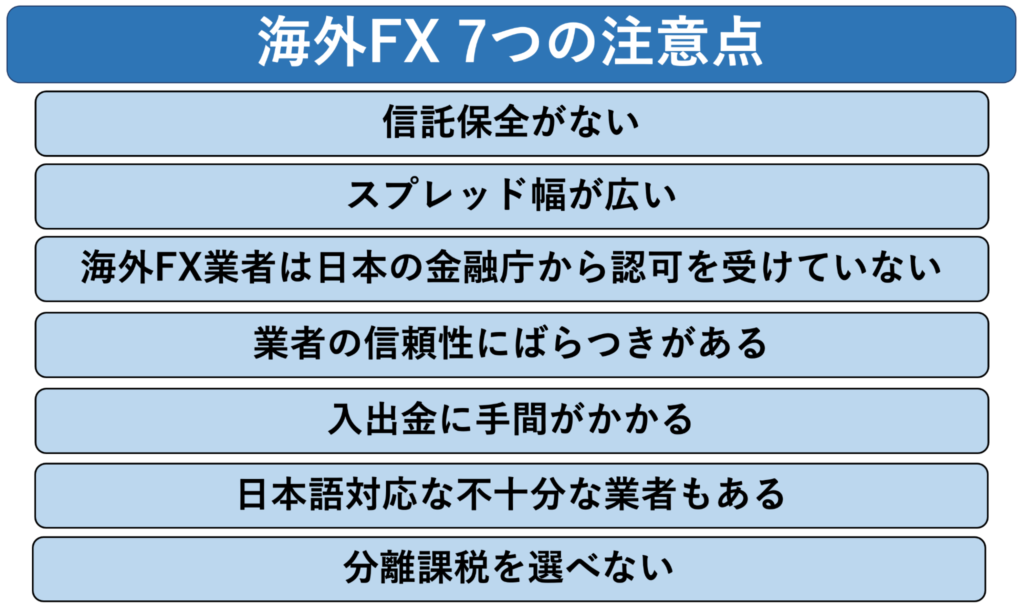

そんな方にまず押さえておいていただきたいのが、以下に示す海外FXの7つの注意点です。

海外FXのリスクは、国内FXに比べても特段に高いというわけではありません。

しかし、リスクの内容や注意すべきポイントが国内FXとは大きく異なるため、あらかじめ十分な知識を得ずに取引を始めると、大きな損失を招く可能性があります。

そこで、ここに掲げる7つの注意点さえ正しく理解し、適切な対処法を行えば、取引におけるリスクを格段に下げることができるでしょう。

実際に適切な対策を実施することで、海外FXは国内FXに比べてリスクが小さく、より大きな利益を得られる可能性も高いです。

そこで今回は、以下の内容について詳しく解説していきます。

| この記事でわかること |

| ・海外FXを始める前に知っておくべき7つの注意点 ・海外FXの注意点に対する8つの対処法 ・海外FXの注意点を踏まえた上で海外FX取引に向いている人 ・安全に海外FXを始める上でおすすめの海外FX業者3選 |

この記事を読めば、あなたも海外FXにおいて注意すべきポイントを正しく踏まえ、リスクを抑えた安全な取引ができるようになりますよ。

目次

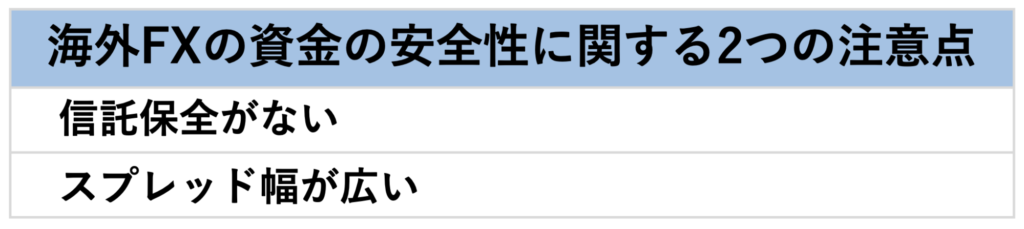

1.海外FXの資金の安全性に関する注意点

海外FXのトレードを行う時に、まず気になるのが資金の安全性や利益の確保ですよね。

国内法で規制されている国内FXに比べて、法律の規制がない海外FXでは、様々なメリットがある一方で、デメリットとして、これらに関わる以下2つの注意点が指摘されています。

一つずつ確認していきましょう。

1-1.海外FXの注意点(1)信託保全がない

海外FXには基本的に「信託保全」がありません。

信託保全とは、業者が倒産した場合にも預けている証拠金が全額返ってくる保証のことです。

国内FXでは、FX業者全てにこの信託保全が法律によって義務付けられていますが、海外FX業者にはこの信託保全が義務付けられていません。

これは、万が一利用している業者が倒産した場合に、預けていた自分のお金が戻ってこないという状況があり得ることを意味します。

この信託保全の有無によって、国内FXと海外FXの資金管理方法は大きく異なります。

国内FX業者のほとんどは、利用者の資金を信託銀行によって管理する「信託管理」という資金管理方式を採用しています。この信託管理による資金管理によって、国内FX業者の信託保全が実現しています。

これに対して、海外FX業者の場合は自社の銀行口座で管理する「分別管理」と呼ばれる方式を採用しています。

【国内FXと海外FXの資産管理方式の違い】

| 国内FX業者 | 海外FX業者 | |

| 管理方式 | 信託管理 | 分別管理 |

| 資金の管理方法 | 信託銀行が管理 | 業者の持つ銀行口座で管理 |

| リスク | 業者が倒産した場合も 預けていた資金は 全額、必ず返還される | 業者が倒産した場合、 預けていた資金が 返還される保証がない |

国内FX業者の場合、証拠金は全て信託銀行によって管理されており、業者が倒産した場合も証拠金は全額保証されます。

これに対して海外FX業者の「分別管理」では、FX業者が倒産した場合に投資家への返金保障がありません。これは、海外FXを利用する際に直面する代表的なリスクの一つであると言えるでしょう。

信託保全と分別管理の違いについては、以下の記事でも詳しく解説していますので、ぜひ参考にしてください。

参考記事:信託保全を行う2つの海外FX業者!分別管理との違いを解説

1-2.海外FXの注意点(2)スプレッド幅が広い

国内FXの経験者が海外FXの取引をはじめて最初に驚くのが、スプレッド幅の広さです。実際、海外FXのスプレッドは国内FXの7倍以上に広がることもあります。

| 【スプレッドとは】 スプレッドとは、FX取引を行う際の売値と買値の差額のことを指します。 FX取引では売り買いを繰り返しながら利益をあげるため、この差額が小さければ小さいほど利益は大きくなります。 |

このスプレッドの差だけを見て、一部では「海外FXは国内FXより儲からない」という意見も存在するため、注意点としては事前に知っておくべきでしょう。

しかし、実際には、スプレッドの広さだけで判断するのは早計です。スプレッドのデメリットを踏まえてもなお、海外FXの取引環境はトレーダーに有利であるとお伝えしたいです。

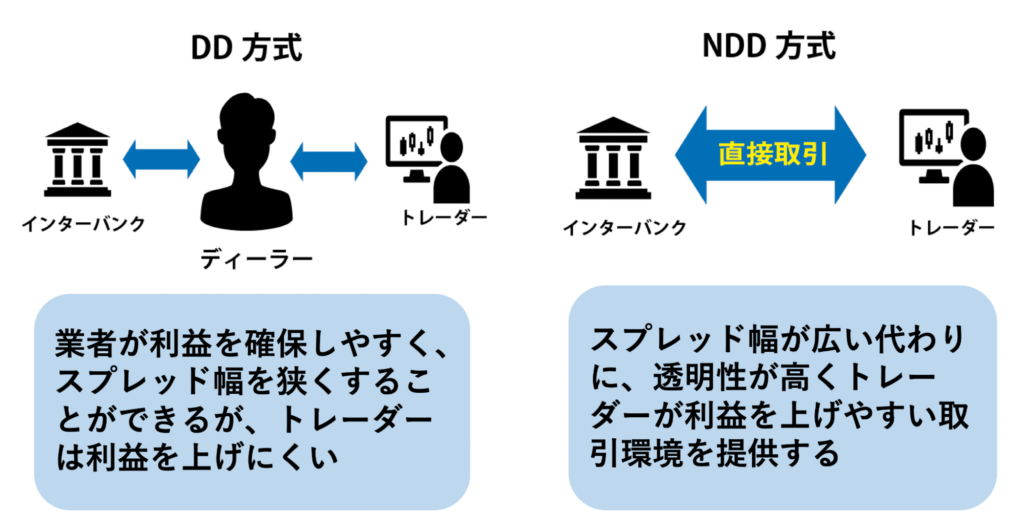

これを理解するためには、まずはFXの取引方式の違いについて簡単に押さえておきましょう。

FXの取引方式は、主にDD方式とNDD方式に分かれます。

| 国内FXの場合 |

| 国内FXでは多くがDD方式を採用しており、ディーラーが取引を仲介します。このため、極端な言い方をすれば、トレーダーが利益を出しやすい状況で約定を拒否したり、約定金額を操作したりすることもできてしまいます。 つまり、DD方式では、取引において常に業者がトレーダーに対して圧倒的に有利な状況があるからこそ、スプレッドを低く設定することができるのです。 |

| 海外FXの場合 |

| 一方、海外FXではNDD方式が一般的で、ディーラーの介入がありません。このため、トレーダーにとっては公平で透明性の高い取引環境が提供されています。 ディーラーが介入しないため、NDD方式のスプレッドは広がりやすいですが、ディーラーの都合でトレーダーが損失を被るような事態は絶対に起こりません。 |

したがって、デメリットであるスプレッドの広さだけで判断せず、全体的な取引条件を考慮することが重要です。この点も、注意点としてぜひ押さえておきましょう。

海外FX業者のスプレッドについては、以下の記事でも詳しく解説していますので、ぜひ参考にしてみてください。

参考記事:海外FX2024年最新スプレッド比較|おすすめ業者ランキング

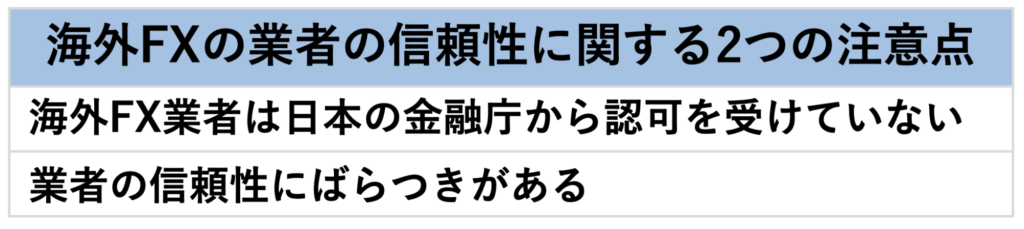

2.海外FXの業者信頼性に関する2つの注意点

海外FXで注意すべき問題になる点としてさらに挙げられるのが、業者の信頼性です。

特に以下の2つのポイントは、注意点として知っておくべきでしょう。

一つずつ確認しましょう。

2-1.海外FXの注意点(3)海外FX業者は日本の金融庁から認可を受けていない

海外FX業者は、表向きは海外に拠点を持つ海外の業者であるため、国内での認可を受けていません。

業者はホームページなどで国内居住者向けのサービスでないことを明示して、金融庁の取り締まりの対象ではないことをアピールしていますが、この現状を金融庁は受け入れている訳ではありません。

実際には金融庁は海外FX業者を常に監視し、海外FX業者の利用を抑制するための警告も発しています。

実際に、金融庁のホームページには、下記のような記述もあります。

海外所在業者であったとしても、日本の居住者のために又は日本の居住者を相手方として金融商品取引を業として行う場合は、金融商品取引業の登録(日本の「金融商品取引法」に基づく登録)が必要です。日本で登録を受けずに金融商品取引業を行うことは、禁止されています。(違反者は罰則の対象となります。)

出典:金融庁ホームページ「無登録の海外所在業者による勧誘にご注意ください」

金融庁は表向き、日本に事務所を置かず日本で登録を行なっていない海外FX業者の国内での営業は違法であるという立場を表明しているのです。

ただしこの点については、必要以上に心配することはありません。

金融庁の警告と聞くと心配になると思いますが、日本で金融業者を取り締まる法律である 「金融商品取引法」は、業者を対象としている法律であり、利用者は対象ではありません。

このため、海外FXの利用者が罪に問われることもありません。

「海外FXの利用それ自体に違法性はない」という客観的な事実を踏まえ、冷静に対処してください。

海外FXの違法性については、こちらの記事でも詳しく解説していますので、もっと詳しく把握しておきたい方はこちらをご覧ください。

参考記事:

海外FXは違法じゃない!法律的根拠と金融庁の見解を合わせて解説

XMは金融庁に無登録?警告された?違法性や安全性をわかりやすく解説

2-2.海外FXの注意点(4)業者の信頼性にばらつきがある

もう一つ注意すべき点は、業者の信頼性におけるばらつきです。

海外FXでは、国内FXのように法律によって厳しく規制されていないため、業者の特徴も様々です。

海外FX業者の中には、いくら取引コストが低くて約定力が高くても、悪質な業者は存在します。このような業者を選んでしまい、不当に出金拒否をされたり、約定拒否にあったりした場合、取り返しのつかない損失を被ることもあり得るのです。

最近の事例として有名なのが「GEMFOREX」の件です。

日本ではよく知られていた中堅の海外FX業者であるGEMFOREXが、資金繰りの悪化により、2023年5月31日に営業の休止を発表し、取引を行っていたトレーダーのポジションは全て強制決済となりました。

これにより出金も停止となり、2024年2月現在においても、証拠金が換金できないトレーダーが現在も存在します。

このような被害に遭うことを避けるためにも、海外FXでトラブルに巻き込まれないためには慎重な業者選びが大変重要になるのです。

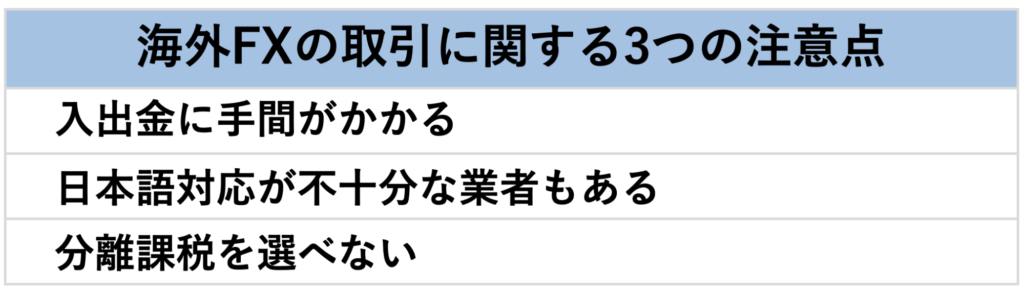

3.海外FXの取引に関する3つの注意点

最後に、海外FXで実際に取引を行う際に注意すべき点として、以下の3つのポイントがあります。

一つずつ確認していきましょう。

3-1.海外FXの注意点(5)入出金に手間がかかる

海外FXの利用で特に不便を感じるポイントが、口座への入出金が面倒なことです。

海外FXの口座への主な入出金の方法としては、銀行送金やクレジットカードを使った入出金が一般的ですが、いずれの方法も手間がかかります。

| 入出金方法 | 手間がかかる点 |

| 銀行送金 | ・海外送金となるため、手数料が高い ・送金が口座に反映されるまで時間がかかる |

| クレジットカード入出金 | ・入金から30日間は出金が認められない ・出金先は入金したクレジットカードにしなければいけない |

海外FX業者の口座は海外にあるため、日本の銀行口座から送金する場合は海外送金を行うことになるため、たいへん高額な送金手数料がかかります。

また着金までの時間が5営業日程度かかるケースもあり、使い勝手はよくありません。

クレジットカードでの入出金の場合は、入金した証拠金を30日間は出金できない、出金する場合は同じクレジットカード先しか選べない、など様々な制約が課せられることにもなります。

3-2.海外FXの注意点(6)日本語対応が不十分な業者もある

海外FX業者は国内に事務所を持たないため、日本語サポートの質は業者によって大きな差があります。

ほとんどの海外FX業者は日本人向けに日本語のサイトを運営していますが、業者によってはホームページや取引規約の日本語の表現が不自然な場合も多くあります。

また公式サイトで日本語によるサポート対応を歌っていても、日本人スタッフが常駐せず、日本語での応対が実質的に行われていないなどのケースもあるため注意が必要です。

3-3.海外FXの注意点(7)分離課税を選べない

税制に関する海外FXのデメリットとして、忘れてはいけないのが分離課税を選べないという点です。

株やFXなどの投資利益にかかる課税には、「総合課税」「分離課税」の2つの方式があります。

一般的な株式や国内FXの利益については、どちらか好きな納税方式を選べますが、海外FXの場合は総合課税しか選ぶことができません。

【国内FXと海外FX 課税方式の違い】

| 国内FX | 海外FX |

◯分離課税・総合課税の どちらか好きな方を選択できる 分離課税を選んだ場合、 確定申告を行う必要がない | △総合課税 15%~55%の累進課税 一定の利益が出た場合、 必ず確定申告が必要になる |

分離課税とはそれぞれの収入を別々に課税する方式で、これは利用する業者が取引ごとに税金を徴収する方式であるため、確定申告を行う必要がありません。

これに対して海外FXの総合課税は、すべての所得を合算して合計金額に対して課税する方式で、一定の利益を超えた場合は確定申告が必須となります。

確定申告について、詳しい情報を確認したい場合は以下の記事も確認しておくことをおすすめします。

参考記事:

FXの税金に抜け道はない!必ずばれる4つの理由と納税の基準を解説

海外FXで稼いだ雑所得の課税ルール|おすすめの節税対策8選

【完全ガイド】海外FXの確定申告|申告手順と節税のコツ

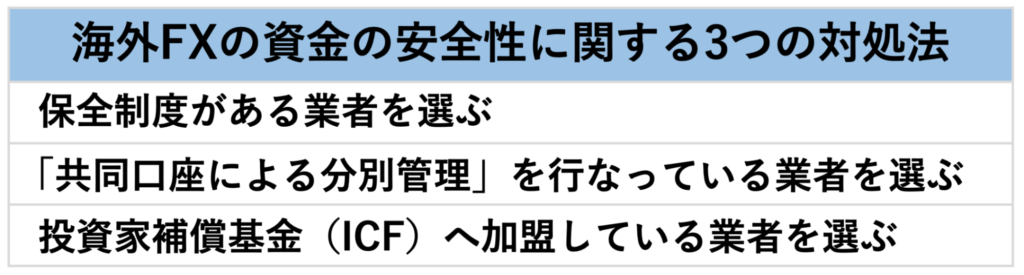

4.海外FXの資金の安全性に関する3つの対処法

ここからは、今まで解説してきた注意点に対する対処法を一つ一つ解説していきます。

1章では、海外FXの資金に関わる問題として特に心配になのは、信託保全に関わる問題ということをお伝えしました。

ただし、この問題に対処するため、多くの海外FX業者は独自の対策を講じています。

証拠金の損失リスクを最小限に抑えるためには、次の3つのポイントを考慮して業者を選ぶことが重要です。

一つずつ確認していきましょう。

4-1.対処法(1)「共同口座による分別管理」の業者を選ぶ

信託保全が義務付けられていないことに対するもう一つの対策として、「共同口座による分別管理」を行なっている業者を選ぶことを推奨します。

この方法では、複数のFX業者が共同で銀行口座を持ち、顧客の証拠金を管理します。これにより、業者が倒産しても証拠金が差し押さえられるリスクが大幅に低減されるのです。

なお、分別管理には「単一会社による分別管理」と「共同口座による分別管理」の2種類の方法があります。

前者では、業者の財務状況により証拠金が保全されないリスクが存在しますが、後者ではそのリスクを大きく軽減することもできます。

【分別管理方式の違い】

| 単一会社による分別管理 | 共同口座による分別管理 | |

| 資金管理の方法 | 自社が単独で管理する銀行口座で管理する | 複数のFX業者で共同所有する銀行口座で管理する |

| 返還されないリスク | 高い(危険) | 低い |

| 理由 | 利用している業者1社が倒産すると証拠金が返還されない | 1社が倒産しても共同口座を運営する他の会社が倒産しない限り証拠金は保証される。 |

「単一会社による分別管理」は、顧客の証拠金を文字通り一社名義の銀行口座で管理します。この場合、その業者が債務超過などによって破綻した場合に証拠金が全額保証されない可能性も高くなります。

これに対して「共同口座による分別管理」は、複数のFX業者で共同所有する銀行口座で顧客の証拠金を管理する方法です。

資金を管理する口座を共同で持つことによって、一社が倒産した場合でも差し押さえなどに遭う可能性はたいへん低くなり、口座の資金は保全されることになります。

このように、信託保全がない業者でも、共同口座による分別管理を採用している海外FX業者を選べば、証拠金が安全に保全される可能性を高めることができるでしょう。

4-2.対処法(2)保全制度がある業者を選ぶ

信託保全が義務付けられていないことに対する最も有効な対策は、独自の信託保全や保証制度を持つ海外FX業者を利用することです。

海外FX業者は、安心感の増大による利用者や取引の増加を期待できることから、独自の信託保全や保証制度を用意しています。

例えば、AXIORY・タイタンFXなどの業者は、顧客資金を信託銀行で管理することによって、独自に信託保全を実現しています。またTradeviewのように、35,000ドル相当の金額までという限定付きで独自の保証制度がある業者も存在します。

【海外FX業者による独自の信託保全制度】

| 海外FX業者 | 独自の信託保全制度の詳細 |

| AXIORY | 顧客資金はドーハ銀行へ信託され、証拠金全額、上限なしの信託保全を実現 |

| タイタンFX | 民間の規制機関「The Financial Commission」に加盟しており、証拠金は最大2万ユーロまで保証される |

| Tradeview | 外部会計監査機関「FundAdministration Inc」による分別管理が行われており、証拠金は35,000ドルまで保証される |

海外FXのトラブルを回避する上で、業者独自の資産管理方法や保証制度の有無の確認はたいへん重要であるといえます。

利用する業者を決める前に、その業者がどのような資産管理を行なっているかについて確認することをおすすめします。

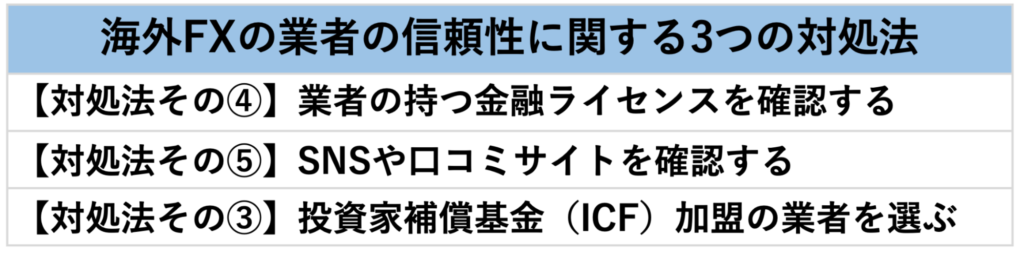

4-3.対処法(3)投資家補償基金(ICF)へ加盟の業者を選ぶ

利用する業者が投資家補償基金(ICF)に加盟しているかどうかを確認するのもおすすめの方法です。

投資家補償基金(ICF)とは、業者が倒産した場合でも、最大2万ユーロに相当する金額まで証拠金が保全するというものです。

CySEC(キプロス証券取引委員会)の金融ライセンスを保持するための必須条件にもなっているもので、信頼度の高い基金であると言えるでしょう。

つまり、CySEC(キプロス証券取引委員会)の金融ライセンスを持つ業者であれば、無条件で最大2万ユーロまでの証拠金が保証されるというわけです。

2万ユーロを超える金額に対しての保証はありませんが、信託保全がない場合のリスクを軽減する有効な手段です。

5.海外FXの業者の信頼性に関する3つの対処法

海外FXにおける業者の信頼性の問題を解決するためには、何よりも適切に業者を見極めることが重要になります。

この点で踏まえておきたい対処法が、以下の3つです。

この3つのポイントを踏まえて業者を選定することで、業者の信頼性に関するリスクを大きく下げることが可能になります。

では一つずつ確認していきましょう。

5-1.対処法(4)業者の持つ金融ライセンスを確認する

信頼できる業者を選ぶ上で、まず確認すべきは、それぞれの海外FX業者が保有している金融ライセンスの種類です。

| 【金融ライセンスとは】 金融ライセンスとは、政府が金融業者に対して営業許可を出す際に発行するライセンスのことを指します。 ライセンスの発行を受けると、海外FX業者はライセンスを発行した国のルールを尊守する必要があり、もちろん違反があれば罰則も受けることになります。 |

つまり金融ライセンスを保持していることは、それぞれの国の審査をパスし、政府からの認可を得ている業者であることの証明と言えます。

このため、金融ライセンスを保持しているかどうか、またどのような金融ライセンスを持っているかということは、海外FX業者の信用度をチェックする上で、たいへん重要な要素となります。

金融ライセンスには様々なものがありますが、知名度の高い金融ライセンスとしては以下のものが挙げられます。(もちろんこれらは一部であり、これ以外は信用が低いというわけではありません。)

【海外FX業者の持つ金融ライセンス一覧】

| 金融ライセンス名 | 国 | 取得難易度 | 特徴 |

| FCA (イギリス金融行為規制機構ライセンス) | イギリス | 最高 | ・世界で一番取得が難しいとされる金融ライセンス ・FX業者が破綻した際も約1000万円までの証拠金の補償が義務付けられている ・ライセンスは毎年更新する必要があり、その都度経営状況や顧客審査の管理状況を詳しく報告しなくてはいけない |

| CySEC (キプロス証券取引委員会) | キプロス | 最高 | ・イギリスFCAと同様の取得難易度とされる信頼度の高い金融ライセンス ・ゼロカットシステムの整備、原則翌日までの出金処理などが義務付けられている ・ICF(投資家補償基金)への加入が義務付けられており2万ユーロ(約240万円)までの証拠金が保証される |

| CIMA | ケイマン諸島 | 高い | ・ケイマン諸島はタックスヘイブン(租税回避地)のため多くの金融機関が集まる ・イギリスの国外領地のため、金融規制もイギリスの蜂起に従って厳密に行われる |

| VFSC | バヌアツ共和国 | 高い | ・2019年に取得要件が厳格化され、ライセンスの信頼性が向上した ・信頼性の高い業者のみが選別され、ライセンスを取得することができる |

| FMA | ニュージーランド | 中程度 | ・金融ライセンスとしては一般的な信頼性 ・「FSPR」というニュージーランドライセンスがあるが、こちらは政府が発行するライセンスではないため注意が必要 |

| IFSC | ベリーズ諸島 | 中程度 | ・金融ライセンスとしての信頼性は中程度 ・本社をベリーズ国内に置く必要がないため、ライセンス取得業者にはペーパーカンパニーも多い |

業者が保持する金融ライセンスは、必ずホームページなどに掲載されています。

利用する業者を決定する前に、これらの金融ライセンスを保持しているかどうかを必ず事前に確認するようにしましょう。

5-2.対処法(5)SNSや口コミサイトを確認する

海外FX業者を選ぶ前に、SNSや口コミサイトでその業者の評判を確認するのも悪質な業者を見分ける上で有効な方法です。

利用者コメントはトレーダーの目線で語られているものがほとんどであるため、それぞれのコメントの信憑性については考慮する必要はありますが、業者を選ぶ一つの指標としてはたいへん参考になります。

SNSでその業者の名前で検索すれば、実際に利用したトレーダーのクチコミを多く見ることができます。ブラウザで「業者名+出金拒否」などで検索する方法なども有効です。

また、海外FX業者のレビューサイトを確認するのもおすすめの方法です。特に有名な海外FX業者の口コミサイトはFPA(Forex Peace Army)というサイトです。

FPAは海外のサイトですが、自動翻訳によって全てのコメントを日本語で読むことができます。また過去に起こった出金拒否や違反行為などの事例、要注意業者の解説なども確認することができるため、業者の信頼性を確認する上でたいへん参考になるサイトです。

ここで評判の悪い業者や、実際に出金拒否や口座凍結が多く報告されている業者は、利用を避けるべきでしょう。

5-3.対処法(6)業者の取引や入出金のルールをチェックする

一部の海外FX業者には、出金拒否や口座凍結を不当に行う悪徳業者も存在するのは事実です。

しかし、理由なく、あるいは不当な理由で出金拒否や口座凍結が行われるケースは実際にはほとんどなく、多くの場合取引ルールをしっかりと把握することで避けることができます。

海外FXでは、クレジットカード出金や海外銀行送金など、国内FXとは全く異なる入出金方法要求されることがあります。また、一定期間の取引がない場合に口座を凍結する業者もあります。

そのため、利用する海外FX業者の取引や入出金に関する規約を事前に確認し、業者が定めるルールをしっかりと把握しておくことが重要です。

これにより、不要なトラブルを避け、安全に取引を行うことができるでしょう。

6.海外FXの取引に関する2つの対処法

海外FXでは、日本語対応が不十分であったり、入出金に手間がかかるなど、実際に取引を行う際に煩わしさを覚えることもしばしば起こります。

これらに事前に対処する方法としてお伝えしたいのが、以下の2つの方法です。

6-1.対処法(7)日本語サポートが充実している海外FX業者を選ぶ

日本語対応に不安がある場合、最も効果的な解決策は、当然ですが日本語サポートが充実している海外FX業者を選ぶことです。

FX業者の中には、ホームページの日本語対応だけでなく、サポートデスクに常に日本人スタッフを常駐させ、日本からの質問やトラブルにすぐに対応できる体制を整えている業者もあります。

そのような業者を選べば、言葉の問題で不自由を感じることはないでしょう。

「8.安全に海外FXを始めるうえでおすすめの海外FX業者3選」では、日本語対応が充実している業者も紹介していますので、ぜひ参考にしてください。

6-2.対処法(8)bitwallet(ビットウォレット)の利用できる業者を選ぶ

海外FXの入出金の煩雑さを解決するための、最も簡単で効果的な方法として注目されているのがbitwallet(ビットウォレット)の利用です。

出典:bitwallet

ビットウォレットは、世界の主要通貨(米ドル・日本円・欧州ユーロ・豪ドル)に対応したオンラインウォレット・サービスです。

このサービスを利用すれば、海外FX業者の口座への入金が低手数料で即時に可能になります。

さらに、登録料や年会費が無料であるため、手軽に使用することができます。これにより、海外送金やクレジットカードでの入出金の手間の煩わしさも一気に解消することができるでしょう。

ただし、ただし、ビットウォレットは対応している海外FX業者でのみ利用できるため、業者選びの際には入出金方法にビットウォレットが含まれているかどうかを確認してみてください。

7.注意点を正しく理解できれば海外FXには大きなメリットがある

ここまで見てきたような注意点があるにもかかわらず、多くのトレーダーが海外FXを利用するのは、海外FXには国内FXには決してない大きなメリットがあるからです。

このメリットをうまく利用することができれば、国内FXよりも安全に、そして国内FXよりも格段に大きな利益を狙うことも可能なのです。

詳しく確認していきましょう。

7-1.追証が発生を防ぐゼロカットシステム

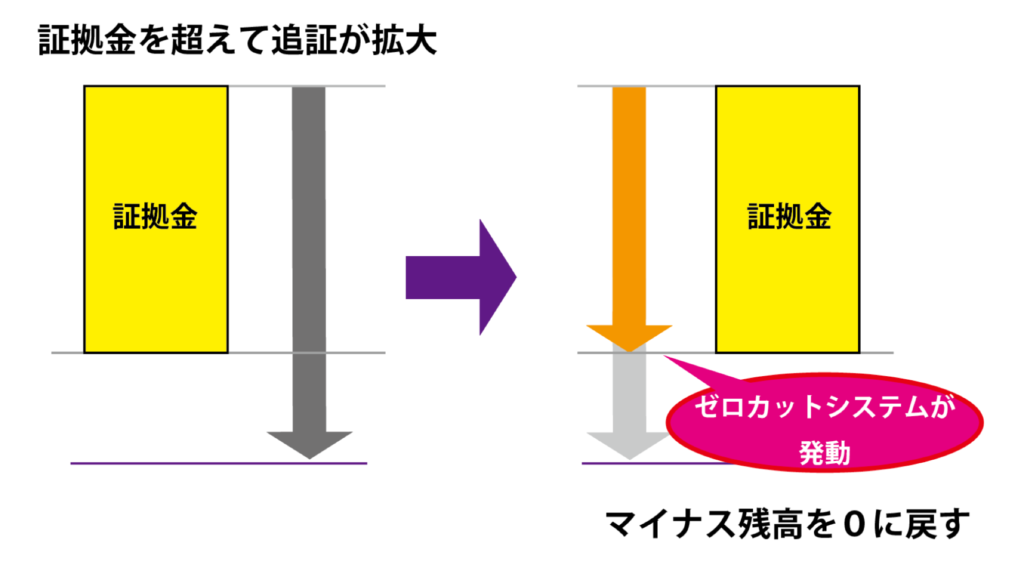

海外FXを利用する上で最も大きなメリットであると言えるのがゼロカットシステムです。

ゼロカットシステムとは取引の損失によって口座がマイナスになった場合、そのマイナス残高を自動的にゼロに戻す海外FX特有のルールのことを言います。

FX取引では市場の大きな変動によって予想以上に大きな損失を被るケースが稀にあり、このような場合、損失の金額が預けている証拠金の金額を大幅におけて口座がマイナスになることになります。

国内FXではこの場合、追証(追加証拠金)が発生し、マイナス残高がなくなるまで新たな証拠金を入金しなくてはいけません。追証の規模には上限がなく、この意味で追証はFX取引における最大のリスクといっても過言ではありません。

しかしゼロカットシステムのある海外FXではそのマイナス残高を海外FX業者が肩代わりして、損失を相殺するため絶対に入金した証拠金以上の損失が発生することはありません。

これはつまり、ゼロカットシステムのある海外FXでは、FXにおける最大のリスクともいうべき「追証」が発生しないことを意味します。

国内FXを経験したことがある方なら、こんな夢のようなシステムが本当にあるのだろうかと耳を疑うかもしれません。

しかし実際にゼロカットシステムを備えた海外 FX業者を利用していれば、取引で何度口座がマイナスになっても、その都度ゼロカットシステム発動し残高をゼロに戻してくれます。

もちろん新たな証拠金を入金すれば、すぐにその証拠金を利用して取引を再開することができます。

この意味で、海外FXでゼロカットシステムが正しく適用されれば、FX取引の損失によって借金を抱えるリスクが生じることはないということができるでしょう。

ゼロカットシステムについて、さらに詳しく知りたい方は以下のページも参考にしてください。

参考記事:【図説】海外fxのゼロカットとは?追証なしの合理的な仕組みを解説

7-2.国内FXとは比較にならないレバレッジ倍率の高さ

海外FXが国内FXと異なるもう一つの特徴がレバレッジ倍率の高さです。

【海外FXと国内FX レバレッジの高さの違い】

| 国内FX | 海外FX |

| レバレッジ倍率は 国内法により25倍 に規制されている | 国内法に縛られないため 倍率を自由に設定できる 最大400〜無制限 |

国内FXでは、レバレッジの倍率は最大25倍に規制されています。これに対して海外FX業者は国内の法律に縛られることなく倍率を自由に設定することができます。

このため海外FXのレバレッジ倍率は最大で400倍から〜5000倍という国内FXでは考えられない高い倍率に設定されており、さらに自分でレバレッジの倍率を無制限に設定できるという業者も存在します。

もちろんレバレッジ倍率が高くなれば取引のリスクもそれに伴って増大します。実際に国内FXでこの倍率の取引を行い追証が発生した場合、どれだけの損失になるのか想像もできません。

しかしお伝えした通り、海外FXにはゼロカットシステムがあります。

このため、どんなにレバレッジの倍率が上がっても、追証の発生はせず、入金している証拠金以上の損失が発生することはありません。リスクは入金している証拠金の範囲に止めることが可能なのです。

つまり海外FXなら、損失の規模をあらかじめ限定した上で、安全にハイリスクハイリターンの取引を実現する投資環境が整えられているというわけです。

海外FXのレバレッジ倍率についてさらに詳しい情報を知りたい方は、以下のページも参考にしてください。

参考記事:

FXのハイレバレッジ=危険は嘘!初心者にも分かりやすく解説します

海外FXのレバレッジ1000倍は安全!3つの理由とメリットを解説

8.安全に海外FXを始めるうえでおすすめの海外FX業者3選

最後にこれまでに解説した6つの注意点に配慮し、安全に取引を行うことができるおすすめの海外FX業者3社を紹介します。

ぜひ安全な業者選びの参考にしてください。

8-1.XM

参照:XMTrading

| 評価 | 特徴 | |

| 安全性 | ◯ | 親会社は複数の金融ライセンスを所持。高い安全性を維持している。 |

| ゼロカット | ◎ | ゼロカットシステムを完備口座残高以上の損失は絶対に発生しない |

| 出金拒否 | ◎ | 出金拒否があったとする噂はほとんど聞かない |

| レバレッジ倍率 | ◎ | 最大1000倍までと高倍率 |

| 日本語対応 | ◎ | 日本語ページは充実しており初心者にも利用しやすい 日本人スタッフが常駐し日本語でのライブチャットが可能 |

| 入出金方法 | ◎ | 入金手数料を廃止。国内銀行送金、クレジットカード、bitwallet(ビットウォレット)に対応 |

XMTrading は、海外FX業者の中でも総合評価の高いサイトとして知られている業者の一つです。最大レバレッジは1000倍と高く設定されており、口座開設や入金時のボーナスも高く、多くのトレーダーから支持されています。

何よりも高く評価されている点は日本語サポートの充実です。日本人スタッフが常に常駐し、平日9時から21時であれば、いつでも日本語ライブチャットで即座に質問に回答します。

もちろん海外FXの初心者向けに用意された日本語ページも充実しており、初めて海外FXを利用する人には最適のサイトであると言えるでしょう

日本人向けの法人が保持しているセーシェル金融庁ライセンスは、あまり信頼性の高いライセンスではありませんが、グループ会社はキプロス証券取引委員会、セーシェル金融庁ライセンスを始めとする複数の信頼性の高い金融ライセンスを所持しており、信頼性においても問題はありません。

8-2.タイタンFX

出展:タイタンFX

| 評価 | 特徴 | |

| 安全性 | ◎ | バヌアツ共和国の金融ライセンス(VFSC)の金融ライセンスを保持 顧客資産の管理はナショナルオーストラリア銀行(National Australia Bank)で分別管理 |

| ゼロカット | ◎ | ゼロカットシステムを完備 口座残高以上の損失は絶対に発生しない |

| 出金拒否 | ◎ | 出金拒否があったとする噂はほとんど聞かない |

| レバレッジ倍率 | ◯ | 500倍 |

| 日本語対応 | ◎ | サポートデスクは日本人が日本語で対応 日本語ライブチャットによるサポートも24時間体制 |

| 入出金方法 | ◎ | クレジットカード、bitwallet、国内銀行送金STICPAYに対応 |

タイタンFXは海外FX業者の中でも、突出して約定力が高く、スプレッド幅が狭いことで知られています。

タイタンFXは口座開設や入金時のボーナスがありませんが、その分取引環境の整備に力を入れており、強力なサーバーによって快適な取引ができることから、多くのトレーダーから高い評価を得ています。

レバレッジ500倍は、海外FXとしては決して高い倍率ではありませんが、25倍の国内FXに比べて圧倒定期に高いことには変わりありません。。

また多くの海外FX業者では高額取引に対してレバレッジ倍率を引き下げるレバレッジ制限を設けていますが、タイタンFXにレバレッジ制限はなく、常に500倍で取引ができるという点も大きな長所であると言えるでしょう。

顧客資産の管理はナショナルオーストラリア銀行(National Australia Bank)で分別管理しています。ナショナルオーストラリア銀行も、150年以上の歴史を持つ、たいへん信頼性の高い銀行であるため、資産管理の点では十分な安全性を実現していると言えるでしょう。

また日本語対応も充実しています。ホームページの日本語対応はもちろん、日本向けのサポートデスクは全て日本人が日本語で対応しているため、英語が苦手な人も安心です。日本語ライブチャットによるサポートも24時間体制で対応しています。

8-3.AXIORY

参照:AXIORY

| 評価 | 特徴 | |

| 安全性 | ◎ | 資金全額の安全を保障する信託保全を行なっている。 |

| ゼロカット | ◎ | ゼロカットシステムを完備 口座残高以上の損失は絶対に発生しない |

| 出金拒否 | ◎ | 出金拒否があったとする噂はほとんど聞かない |

| レバレッジ | ◯ | 最大400倍と他の海外FX業者に比べると若干低め |

| 日本語対応 | ◎ | 日本人スタッフによる充実した日本語サポート体制 |

| 入出金方法 | ◯ | クレジット、国内銀行送金、国際銀行送金、STICPAYなどでの入出金に対応 bitwalletには対応していないが、仮想通貨(BitPay)による入出金には対応している |

AXIORYの最大の長所は、海外FX業者にはめずらしく信託保全を実現しているという点です。資金はドーハ銀行の信託口座で管理され、万が一業者が倒産した場合も証拠金は全額保証されます。

最大レバレッジは400倍とXMに比べると低めですが、タイタンFX同様、国内FX25倍に比べれば、十分に高いレバレッジであるということができるでしょう。

またスプレッド幅は他社に比べると狭く、この点もメリットであると言えます。

日本人向けのサポートは大変需実しています。10名以上の日本人スタッフが平日月曜日~金曜日、10時から21時まで常に対応しており、高品質な日本語サポート体制を完備しています。

bitwalletは利用できませんが、仮想通貨(BitPay)やビットウォレットと同様の決済サービスであるSTICPAY(スティックペイ)が利用できるため入出金の手間も最小限に留めることができます。

| これまでお伝えした通り、海外FXにはデメリットもありますがメリットも様々にあり、利用の仕方によっては、実は国内FX業者よりもフェアで安全な取引を行うことも可能です。 しかし海外FX業者は国内業者と違ってサービスの違いも多く、問題のある業者が存在することも事実です。だからこそ正しく業者を選定し、質の高い業者を見分けることがたいへん重要になります。 以下のページでは、おすすめのFX業者について詳しく解説していますのでぜひ参考にしてください。 |

参考記事:おすすめ海外FX15選!プロから初心者まで使える業者を徹底比較

まとめ

今回は海外FXで知っておくべき7つの注意点とその対処法について詳しく解説しました。

海外FXで取引を行う際には、特に以下の7つの注意点があります。

| ・信託保全がない ・スプレッド幅が広い ・海外FX業者は日本の金融庁から認可を受けていない ・業者の信頼性にばらつきがある ・入出金に手間がかかる ・日本語対応な不十分な業者もある ・分離課税を選べない |

もちろんこれらの注意点には対処方法もあり、正しく対処すれば海外FXトレードのリスクを大きく避けることができます。

本文ではこれら注意点に対する以下の7つの対処法についても詳しく解説しました。

| ・「共同口座による分別管理」の業者を選ぶ ・保全制度がある業者を選ぶ ・投資家補償基金(ICF)へ加盟の業者を選ぶ ・業者の持つ金融ライセンスを確認する ・SNSや口コミサイトを確認する ・業者の取引や入出金のルールをチェックする ・日本語サポートが充実している海外FX業者を選ぶ ・bitwallet(ビットウォレット)の利用できる業者を選ぶ |

これらの対処法を正しく実践すれば、海外FXを利用する大きなメリットを享受できるでしょう。

ぜひ、あなたが安全にFXを始められることを願っております。

このページが海外FXのリスクを軽減し、あなたが安全に海外FXトレードを行う上での一助になることができれば幸いです。